¿Resolución Bancaria?

La Junta Única de Resolución bancaria (JUR) se estrenó en 2017 con la aplicación del mecanismo de absorción de pérdidas que originó un gran quebranto a más de 300.000 bonistas o accionistas del Popular. Estos fueron las verdaderas víctimas de una actuación que la propia JUR no aplicó a algunos bancos italianos que no tenían mejores ratios.

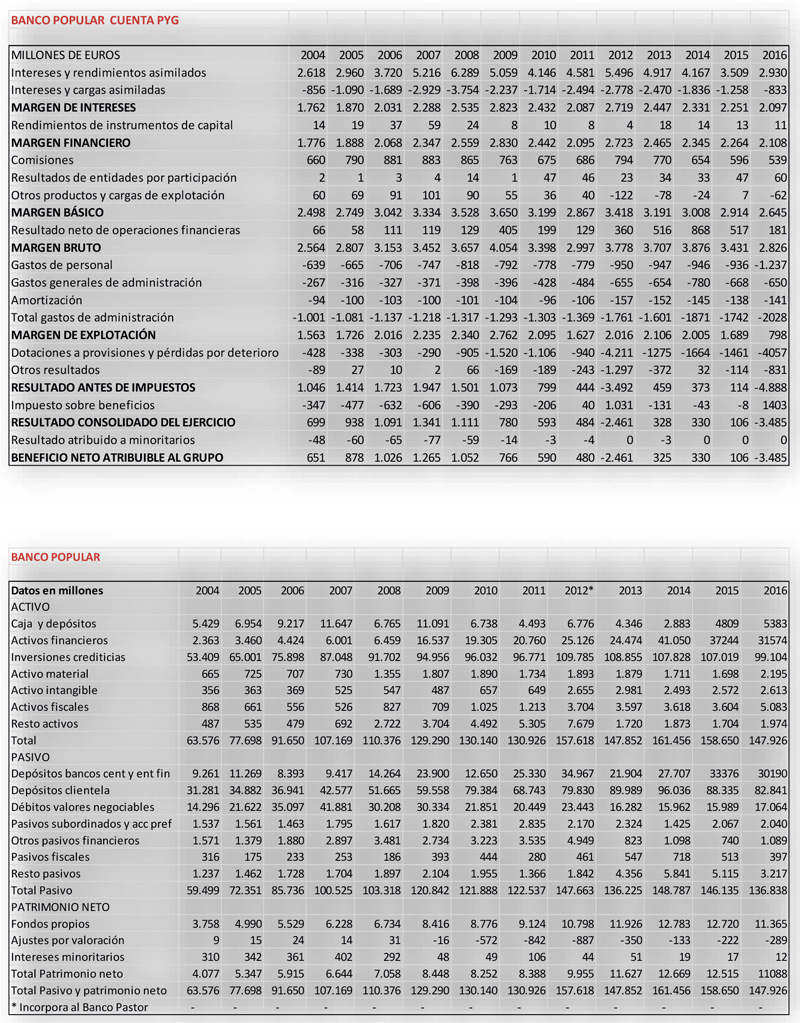

El Banco Popular Español fue fundado en 1926, durante décadas fue creciendo y extendiéndose por todo el territorio nacional. En los años setenta era uno de los siete grandes bancos españoles, caracterizado por el rigor en la gestión y el estricto control de riesgos y costes, especializado en la financiación de las pymes españolas. De hecho presumía de ser el banco más rentable de Europa. Al frente del banco estaban los hermanos Valls Taberner, Luis fue presidente desde 1972 hasta 1989 y copresidente, con su hermano Javier, hasta 2004; más de tres décadas durante las que marcaron el rumbo de la entidad. La eficiencia, rentabilidad y solvencia eran marcas de la casa. Cuando en los años ochenta comenzaron las fusiones, que afectaron al resto de los grandes de una forma o de otra, el Popular quedó al margen, y no porque no

estudiaran proyectos, sino porque al parecer finalmente los Valls querían seguir controlando la nueva entidad que se creara. También es conocida la presencia tanto en el capital como en la gestión de destacados miembros del Opus Dei, comenzando por los propios hermanos Valls.

Pese a no entrar en el baile de fusiones, sí que se cerraron determinadas alianzas internacionales, como la lograda con Allianz en 1988, más alguna compra y absorción de otras entidades menores. La política del banco fue especialmente conservadora y prudente, mientras que los dos grandes bancos españoles BSCH y BBVA, cuya integración a nivel nacional culminó en 1999, se lanzaron a la expansión internacional con la vocación de convertirse en grandes multinacionales bancarias con presencia en todo el globo.

En el 98 llegó como primer ejecutivo Fulgencio García Cuéllar, que en su efímero paso por la entidad planteó un programa de mayor crecimiento orgánico, tratando de ocupar el espacio dejado por las sucursales que los bancos fusionados iban cerrando por redundantes.

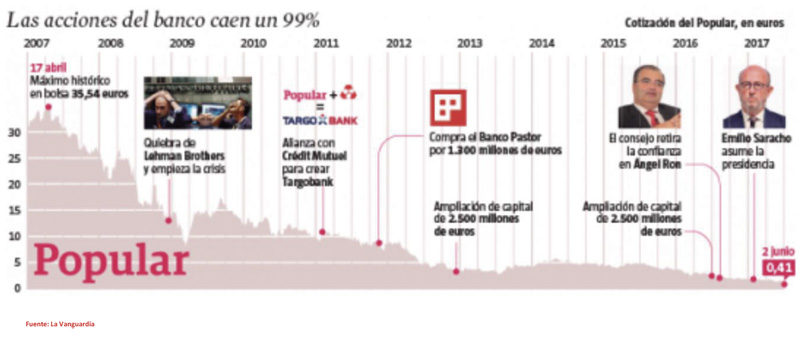

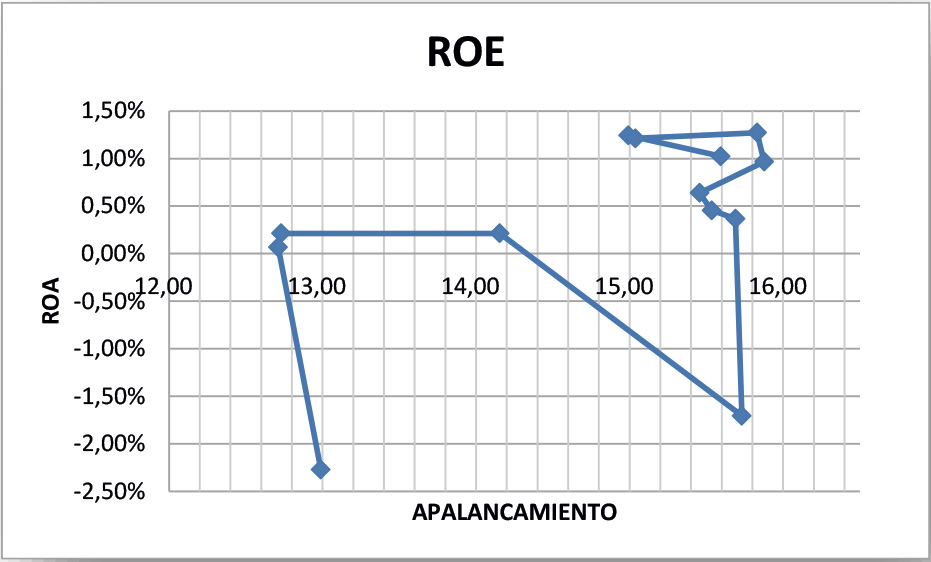

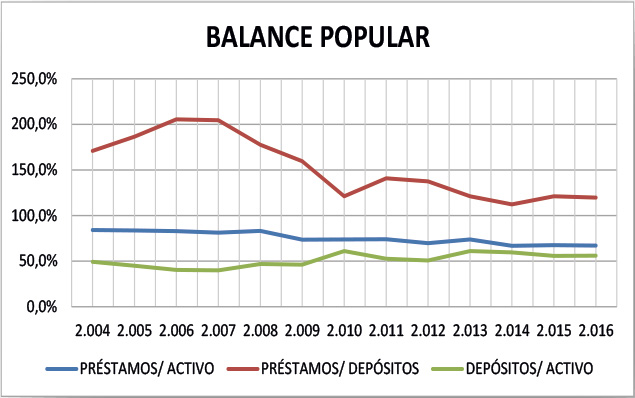

La entrada en el Euro, con la reducción de los tipos de interés y el estrechamiento de los márgenes exigían estrategias de mayor crecimiento para apuntalar la rentabilidad, tarea nada sencilla dadas las propias características del balance del Popular. Con el nuevo siglo Popular creció en oficinas al tiempo que su balance crecía con el auge inmobiliario. En el 2002 García Cuéllar dimitió y se fue a dirigir el Banco Pastor, fue sustituido por Angel Ron, que dos años más tarde sustituiría definitivamente en la copresidencia a Luis Valls, para convertirse en el 2006 en el único presidente.

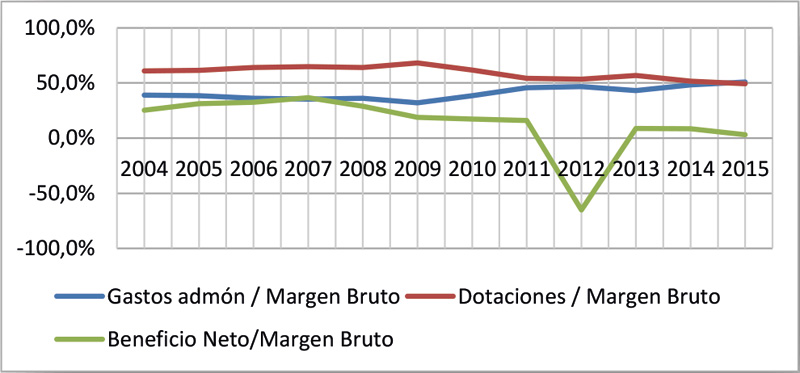

Con la nueva presidencia continuaron los ambiciosos objetivos de crecimiento con apertura de nuevas oficinas y con crecimientos de las cifras de inversión crediticia a ritmo de doble dígito. Alentado por el auge inmobiliario los balances crecían a fuerte ritmo todos los años hasta la crisis financiera desatada en 2007. En el 2012 se produjo la mayor operación corporativa del banco, que absorbió el Banco Pastor, el cuál conservaría su marca en Galicia, y que venía a añadir sus problemas a los que ya se sufrían anteriormente. La dimensión del banco absorbido venía a suponer un tercio de la de Popular.

La expansión del crédito hipotecario no se pudo financiar con crecimientos a ritmos similares de los depósitos, pasivo por excelencia de la banca y, en particular, del Popular. Hubo que recurrir a otro tipo de pasivos, y entre ellos, los títulos hipotecarios, bonos, cédulas y participaciones hipotecarias, gozaron de gran predicamento al amparo de la Ley del mercado hipotecario, de su reducido riesgo y de la liquidez que aportaban mercados secundarios muy activos. Cuando aparecieron las hipotecas basura la credibilidad del sistema se vino abajo con lo que la liquidez bancaria se vio drásticamente amenazada, los mercados de títulos hipotecarios se secaron y la recesión y desempleo que trajo la crisis complicó aún más la viabilidad de las entidades financieras atacadas ahora también por la morosidad e insolvencia de sus clientes de activo.

El asimétrico sistema financiero español tuvo que afrontar una crisis que afectó especialmente a las cajas de ahorro, que abarcaban la mitad del mismo tras años de continuado crecimiento. Estas entidades no eran sociedades anónimas y la LORCA provocaba graves problemas de gobernanza y transparencia en estas instituciones.

A finales de 2012, el test de resistencia para las entidades financieras encargado por el gobierno, planteaba en el peor escenario unas necesidades para el Popular de más de tres mil millones de euros, no había más que dos opciones: recapitalizarse con una ampliación o entrar

en una operación de fusión o absorción por parte de otro grupo bancario. La opción elegida por los gestores fue la de mantener la independencia planteando una ampliación de capital con derecho de suscripción preferente de 2.500 millones de euros y anunciando que la suscripción

estaba ya garantizada. Junto a la misma se formulaba un nuevo plan de negocio orientado al saneamiento, incremento de la solvencia y la rentabilidad.

Pero no sería esta la última operación de capitalización del banco, en mayo de 2016 se aprobó una nueva ampliación de capital por 2.505 millones de euros, en un intento desesperado por mantener la independencia y sostener la solvencia del grupo.

A principios de 2017 se cambia la gestión nombrándose presidente a Emilio Saracho, para tratar de estabilizar la entidad, lo cierto es que los mensajes no fueron adecuadamente asumidos por los mercados, disparándose todo tipo de rumores acerca de operaciones corporativas y poniéndose en duda la liquidez y solvencia del banco. Tras aceleradas retiradas de fondos, en algunos casos por entidades públicas (¿?), que agudizaron los problemas de liquidez, en una decisión sin precedentes la nueva Junta de Resolución Bancaria, amortizó por pérdidas las acciones, convirtió la deuda subordinada en acciones para amortizarlas también y vender la sociedad al Santander por 1 Euro, todo ello en base a unos informes de una importante consultora que en ningún momento se aportó. De este modo, accionistas y titulares de obligaciones subordinadas soportaron una pérdida del 100% de su inversión en una sociedad que hasta esos mismos momentos se había venido reputando como solvente y apuntando a problemas de liquidez.

La litigiosidad está siendo muy importante, tanto en las instancias nacionales como en las internacionales. El Santander terminó absorbiendo al Popular que ya no existe ni como marca, y realizó una oferta a los suscriptores de la última ampliación de capital y a los titulares de la deuda subordinada para compensarles con una emisión de deuda perpetua, a cambio de fidelizarlos y de un compromiso de renuncia a emprender acciones judiciales. El final de la historia está por escribir, los Tribunales acumulan toneladas de papel de los diversos Tribunales acumulan toneladas de papel de los diversos procedimientos entablados por accionistas, personal y clientes. Las resoluciones judiciales tendrán la última palabra acerca de la actuación de la JUR.

Faustino Agulló

Analista Financiero (Forecasting) en Procter & Gamble

Docente del MBA Executive 3.0 de Escuela de Negocios FEDA